Zastanawiałeś się kiedyś, czy lepiej inwestować w akcje, obligacje czy na przykład złoto? Która z tych klas aktywów opłaci się najbardziej oraz jak nie zbłądzić i uzyskać satysfakcjonującą stopę zwrotu? Sprawdziliśmy, jak radziłyby sobie różne inwestycje długoterminowe w wybrane klasy aktywów od 1990 roku i na podstawie efektów naszej pracy przygotowaliśmy 3 najważniejsze rady.

Każdy kto inwestuje chce osiągnąć jak najwyższy zysk, ale także nie chce stracić. Dlatego nim przejdziemy do rad, zacznijmy od przyjrzenia się temu jak radziłaby sobie hipotetyczna inwestycja 100 złotych w 6 różnych klas aktywów jeśli rozpoczęlibyśmy ją w 1990 roku. Dla uproszczenia obliczeń będziemy ignorować koszty transakcyjne. W ten sposób porównamy wyniki akcji spółek z Ameryki, Europy i krajów rozwijających się, ale także obligacji korporacyjnych, państwowych i złota oraz portfel, który składa się ze wszystkich wymienionych klas aktywów, które są w nim rozłożone równomiernie.

Przyglądając się wykresowi, widzimy, że najwyższą stopę zwrotu przyniosły inwestycje w akcje amerykańskie (w ciągu ostatnich 30 lat zyskały dziesięciokrotnie), ale jednocześnie ich wartość na przestrzeni lat ulegała dużym wahaniom. W przeciwieństwie do tego, obligacje nie podlegały tak dużym zmianom, ale ich całkowita wartość na koniec okazała się znacznie niższa. W sumie, najsłabsze rezultaty, zaczynając od 1990 roku osiągnęły akcje europejskie.

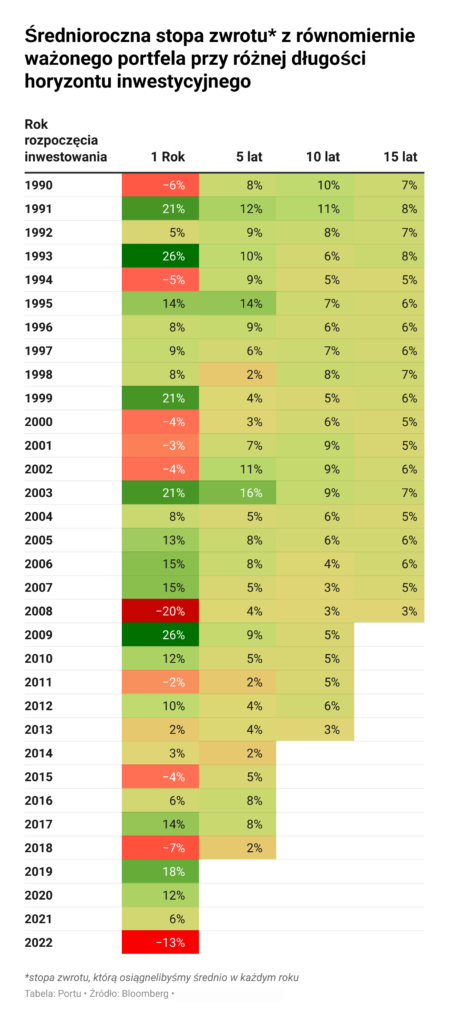

Dotyczy to jednak całego ponad 30 letniego okresu. Przeanalizujemy teraz różne długości inwestycji zaczynających się kolejno w każdym następnym roku. Zestawienie to przedstawia tabela poniżej:

W zależności od tego, w którym roku dokonano inwestycji i na jak długo, uzyskane wyniki są inne, można zatem wysnuć kilka interesujących wniosków:

- Ryzyko straty związanej z inwestycją obniża się wraz z długością inwestycji. Biorąc pod uwagę inwestycje jednoroczne i pięcioletnie, wciąż stosunkowo często można natrafić na inwestycje dla różnych klas aktywów, które zakończyłyby się stratą. Jednak na przykład już w horyzoncie 15-letnim znakomita większość inwestycji byłaby zyskowna. Jedynie akcje europejskie i krajów rozwijających się w tym horyzoncie odniosły niewielką stratę.

- W historii odnajdziemy wiele okresów, w których wyniki obligacji lub złota były lepsze od akcji. Fakt, że długoterminowo akcje mają najwyższą aprecjację roczną nie oznacza, że jest tak każdego roku. Na przykład w momencie kryzysu finansowego w 2008 roku, gdy rynek akcji spadł o 50%, cena złota szybko wzrosła, podobnie korzystnie prezentowały się też obligacje. Dziesięcioletnia inwestycja w złoto zapoczątkowana na przykład gdzieś pomiędzy 2000, a 2002 rokiem, ze względu na kryzys finansowy, okazałaby się tak naprawdę niczym trafienie na żyłę złota. Inwestując 100 złotych można było uzyskać nawet 5 razy więcej na koniec horyzontu inwestycyjnego. Jednakże, kto mógł to wiedzieć już w 2000 roku?

- Przy dłuższym horyzoncie ogólna średnia aprecjacja omawianych klas aktywów przesuwa się coraz wyżej. O ile w przypadku inwestycji jednorocznej można było oczekiwać, że zainwestowane 100 złotych przyniesie wynik, gdzieś pomiędzy 90 – 120 złotych, o tyle taka średnia dla inwestycji dziesięcioletniej kształtowałaby się gdzieś pomiędzy 200 – 240 złotych.

Ostatnie spostrzeżenie jest szczególnie istotne, ponieważ to właśnie na nim w największej mierze opiera się zasada dywersyfikacji. Skupmy się na naszym praktycznym przykładzie i danych, których dostarczają wyniki omawianych klas aktywów w okresie 32 lat.

Gdybyśmy nie inwestowali w każdą klasę aktywów na początku każdego roku, ale rozłożyli nasze 100 złotych równomiernie na wszystkie 6 klas aktywów, ogólne wyniki ustabilizowałyby się znacząco. To byłaby właśnie nasza dywersyfikacja.

Można zauważyć, że każda klasa aktywów ulega większym lub mniejszym wahaniom. Spróbujmy zatem wyobrazić sobie portfel, który składa się ze wszystkich analizowanych przez nas klas aktywów. Wszystkie aktywa w portfelu rozłożone są równomiernie. Tego typu portfel będzie o wiele bardziej zdywersyfikowany, dzięki czemu powinien być bardziej odporny na wahania rynkowe. Porównajmy jego wyniki z wynikami analizowanych przez nas aktywów.

Zwroty z tak dywersyfikowanego portfela w ciągu lat podlegałyby znacznie mniejszym wahaniom niż wyniki poszczególnych klas aktywów. Roczna inwestycja w portfel, zaczynając od 1990 roku przyniosłyby stratę aż 8 razy, ale najgorsza strata wyniosłaby zaledwie 14% podczas kryzysu z 2008 roku, kiedy to na przykład akcje amerykańskie spadły o 37%.

Jednocześnie, na przykład inwestycje w modelowy zdywersyfikowany portfel, trwające po 5 lat zaczynając kolejno od 1990 roku, nie zaznałyby ani jednego okresu, w którym zakończyłyby się stratą. „Najgorszy” wyniki odnotowałaby ta inwestycja, która zaczęłaby się w 1998 roku, a jej całkowity wynik osiągnąłby 13%, co odpowiada rocznej aprecjacji na poziomie 2,5%.

Ciekawostką niech będzie fakt, że przy 15 letniej serii inwestycji w portfel, w badanym okresie, byłby tylko 1 rok, od którego wartość zainwestowanych 100 złotych nie podwoiłaby się, a wzrosłaby „jedynie” o 60%.

Jak pokazuje powyższy wykres, dywersyfikacja pomiędzy klasami aktywów łagodzi wahania i stabilizuje zyski. Zakres, w którym zmienia się średni roczny wzrost wartości, staje się coraz węższy wraz z wydłużeniem czasu inwestycji. Tym samym zawęża się zmienność wyników, których inwestor może oczekiwać od danej inwestycji.

Podczas gdy od 1990 roku roczny zwrot z jednorocznej inwestycji w zdywersyfikowany portfel wahał się od -20% do +26%, przy okazji inwestycji na 15 lat ustabilizował się już w wąskim przedziale pomiędzy 3%, a 8% rocznie.

Roczne zwroty z modelowego portfela o równomiernych wagach pomiędzy 6 badanymi przez nas klasami aktywów można znaleźć w poniższej tabeli.

Jakie są zatem nasze 3 podstawowe rady jak uniknąć strat podczas inwestowania?

- Inwestuj w szeroko zdywersyfikowany portfel. Nie inwestuj jedynie w jedną klasę aktywów (czy nawet tylko w akcje jednej spółki, jedną obligację czy fundusz), wprost przeciwnie, postaraj się rozmieścić swoją inwestycję na kilka różnych klas aktywów jednocześnie. Twórz portfel złożony z akcji z różnych rejonów geograficznych świata, obligacje od różnych emitentów, rozszerz swój portfel nawet o surowiec jakim na przykład może być złoto, jeśli odpowiada to Twojej strategii inwestycyjnej. Każda klasa aktywów zachowuje się trochę inaczej, a dzięki ich połączeniu można uzyskać szansę na udaną inwestycję. Inwestując z Portu, tak naprawdę nie musisz się nawet martwić o te wszystkie kwestie, ponieważ nasze portfele są już zdywersyfikowane i dostosowane do różnych poziomów ryzyka.

- Myśl długoterminowo. Nie staraj się odgadnąć właściwego momentu na zakup papierów wartościowych, spróbuj zastanowić się raczej, jak możesz zainwestować swoje pieniądze w długim terminie. Jak już widzieliśmy powyżej, im dłuższy horyzont inwestycyjny, tym bardziej stabilizują się roczne stopy zwrotu – bez względu na moment, w którym dokonano inwestycji.

- Potraktuj krótkoterminowe spadki jako okazję do tańszych zakupów. Nawet szeroko zdywersyfikowane portfele mają czasem okresy, kiedy ich wartość spada – jest to w inwestowaniu rzecz normalna, ceny aktywów spadają i rosną. Jeśli nie chcesz stracić inwestując, nie realizuj straty w pierwszym rzędzie. Innymi słowy, nie wypłacaj pieniędzy, gdy Twoja inwestycja jest na minusie. Raczej myśl o spadkach cen jako o możliwości tańszego dokupienia aktywów – gdy ceny z powrotem zaczną rosnąć, w ten sposób na koniec zarobisz jeszcze więcej.

Co ważne, wyliczenia przeprowadzaliśmy dla porteli równoważonych, a wyniki te mogłyby być jeszcze lepsze, gdyby portfel był specjalnie skrojony na miarę dla Ciebie.

Nie czekaj więc na nic i zacznij jak najszybciej inwestować w zdywersyfikowany portfel – jest to bardzo proste, wystarczy zarejestrować się na Portu.

Dane: Bloomberg; Obliczenia: Portu, przykłady i obliczenia mają charakter poglądowy, nie uwzględniono kosztów transakcyjnych i innych

Do reprezentacji wybranych klas aktywów wykorzystano następujące indeksy:

- Akcje krajów rozwijających się – MSCI Emerging Markets Index

- Akcje amerykańskie – S&P 500

- Obligacje korporacyjne – Bloomberg Barclays US Corporate Index

- Obligacje rządowe – Bloomberg Barclays US Treasury Index

- Akcje europejskie – EUROSTOXX 50

- Złoto – LBMA Gold

—————————————————————–

Na co zwrócić uwagę po przeczytaniu artykułu?

– Niniejszy artykuł nie jest rekomendacją inwestycyjną.

– Historyczne wyniki inwestycji nigdy nie są gwarancją przyszłych zysków.

– Inwestycje na rynkach kapitałowych wiążą się z ryzykiem.

– Portu nie gwarantuje osiągnięcia zysków z inwestycji.

– Nie jesteś pewien, jaki profil ryzyka jest dla Ciebie odpowiedni? Wypełnij naszą ankietę inwestycyjną, by to sprawdzić.